こんばんは!30代Webディレクターこま(@koma_piece01)です。

今回は米国S&P500との連動を目指す、米国インデックス投資の王道ETFである「VOO(バンガード・S&P500 ETF)」と、世界の株・REIT・債券に3倍のレバレッジをかけて投資する「グローバル3倍3分法ファンド」の値動きを比較してみました!

目次(タップで移動できます)

広告

「VOO」と「グローバル3倍3分法ファンド」について

VOOについて

米国大手運用会社バンガードが設立した銘柄で、S&P500への連動を目指す米国を代表するETFの一つです。

同じS&P500連動銘柄には「SPY」「IVV」がありますが、2019年6月時点では「VOO」の経費率がもっとも低く、推しのETFです。

●「VOO」の詳細記事はこちら

-

【VOO】バンガードS&P500ETF|バフェットも勧めるS&P500ETFの代表格

こんにちは!こま(@koma_piece01)です。 今回は日本でも人気のある米国株価指数S&P500に連動するETF「バンガードS&P500ETF(VOO)」について紹介いたします。 ...

続きを見る

●「VOO」「IVV」「SPY」の比較記事はこちら

-

VOO・IVV・SPY比較!VOOをオススメする2つの理由

S&P500ETFであるVOO、IVV、SPYのうち結局どれに投資すれば良いの? こんにちは!こま(@koma_piece01)です。 米国の株価指数S&P500に連動したETFは大変 ...

続きを見る

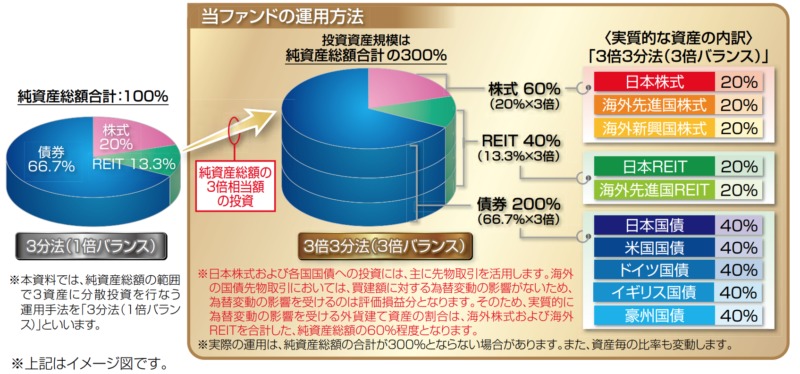

グローバル3倍3分法ファンドについて

一言でいうと、世界の株式とREIT、債券に3倍のレバレッジをかけて運用する投資信託です。

3倍のレバレッジをかけることでボラティリティは高まるのですが、構成銘柄の2/3を国債にすることで不景気時にも安定した成績を残せるような設計がなされています。

●グローバル3倍3分法ファンドについての詳細記事はこちら

「VOO」と「グローバル3倍3分法ファンド」の比較

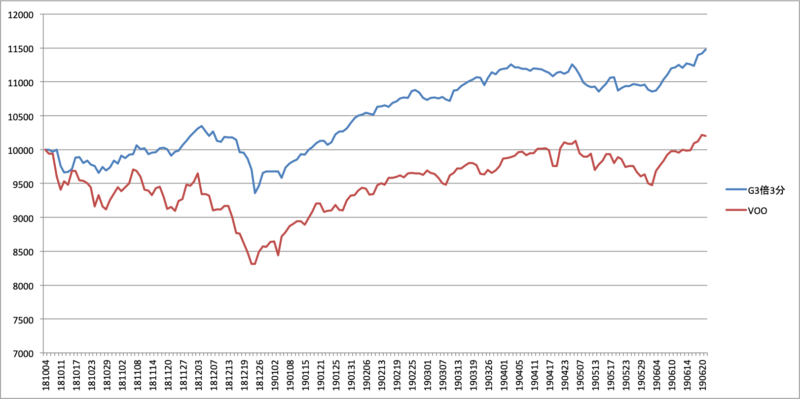

上記はグローバル3倍3分法が設立された2018年10月4日を基点(10,000)として比較したチャートです。

2018年10月4日〜12月25日の下落局面

- VOO:-16.9%

- G3倍3分法:-6.5%

このタイミングは、ちょうどS&P500が当時の史上最高値を更新し、その直後から年末にかけて株価の暴落が起きたタイミングです。

VOOは年末にかけて16.9%下落したのに対し、グローバル3倍3分法ファンドは6.5%下落しました。

2018年12月25日〜2019年4月26日の上昇局面

- VOO:+21.8%

- G3倍3分法:+19.6%

2018年12月25日を底値をつけたあとにS&P500は反転急上昇し、5月のゴールデンウィーク前には史上最高値(当時)を更新しました。

この上昇局面ではVOOは21.8%の上昇、グローバル3倍3分法ファンドは19.6%の上昇です。

2019年5月7日〜6月3日の下落局面

- VOO:-4.7%

- G3倍3分法:-2.3%

この期間はトランプ大統領が対中国に対して関税を発動することをツイートしたことに端を発した貿易戦争による下落です。

2019年6月3日〜6月21日の上昇局面

- VOO:+7.6%

- G3倍3分法:+5.7%

米中貿易戦争は依然解決していないものの、FRBによるアメリカ政策金利の利下げ観測が当初より強まったことを株式市場は好感して株価が上昇している期間です。

2018年10月4日〜2019年6月21日の比較とそれぞれの特徴

- VOO:+2.0%

- G3倍3分法:+14.7%

グローバル3倍3分法ファンドが設立されてからの期間をVOOと比較してみると、グローバル3倍3分法ファンドが12.7%で圧勝という結果になりました。

ただ、どんな今回の対象期間では下落局面は3回ありましたが、大きく差がついたのは2018年10月から年末の期間だけでした。

もしかしたらこの期間だけ特別な要因があったとも考えられます。

また、それぞれの特徴を見てみると、VOOは上昇局面に強く、グローバル3倍3分法ファンドは下落局面に強い傾向があります。

下落局面が少ない期間で比較をすればVOOに軍配が上がることもあると思います。

グローバル3倍3分法ファンドの注意点

現時点で償還期間が2028年9月21日まで

現時点でグローバル3倍3分法ファンドの信託期間は「2028年9月21日まで」となっており、償還まで10年を切っています *1。

下落局面に強く、上昇局面でもVOOに近いパフォーマンスを出してくれる投資信託なので、この期間設定は残念です。

ただし、グローバル3倍3分法ファンドはその仕組み自体が新しく、新たな取り組みということで、運用額がどれほど集まるかが不透明だったために運用期間が設定されていた可能性があります。

現在純資産額は730億円を超えていますし、何よりこの投資信託は長期投資こそ生きる内容かと思いますので、運用期間が延長される可能性は十分にあると見ています。

*1 日興アセットマネジメント「グローバル3倍3分法ファンド」より

信託報酬が0.4752%と高い

VOOは信託報酬は0.03%ですので、その差は15倍ということになります。

レバレッジを3倍かけていること、株価下落時のリスクヘッジとして債券にも投資していることと、この信託報酬の差をどう捉えるかは考え方にもよるかもしれません。

おわりに

以上、「【銘柄比較】「VOO」と「グローバル3倍3分法ファンド」」でした。

私自身もグローバル3倍3分法ファンドを購入していますが、株価下落局面でも強いのは実感しています。

●↓テーマ投信との比較なので参考にならないかもしれませんが、株価下落局面でもプラスを維持しています。

トータルリターンについてはまだなんとも言えませんが、グローバル3倍3分法ファンドは「含み損になりにくい銘柄」と言えるかもしれません。

特に投資に慣れていない場合は、含み損になりにくいと安心できますよね。

おまけ:グローバル3倍3分法ファンドを購入するならネット証券がオススメです

グローバル3倍3分法ファンドを購入するためには、このファンドを取り扱っている金融機関で口座を開設する必要があります。

ネット証券は手数料が安いためオススメです。

安心できる大手3社のホームページへは下記のリンクからどうぞ。

\ ネット証券最大手 /

>>SBI証券<<

\ 3,600超の豊富な取扱銘柄 /

>>マネックス証券<<

\ 楽天ポイントも貯めたいなら /

>>楽天証券<<